In English, en español, en français.

Há vinte anos atrás as tarifas líquidas (de comissões) eram a norma e os hotéis sabiam quase de cor a rentabilidade de cada um dos seus canais. De facto, a análise estava apenas a alguns cliques de distância no PMS. O que os hotéis não sabiam, porém, era o preço de venda ao público dos seus quartos e, portanto, o que os hóspedes pagavam por eles. Como resultado, desconheciam o dinheiro que estavam a perder para os operadores turísticos e agências.

Há vinte anos atrás as tarifas líquidas (de comissões) eram a norma e os hotéis sabiam quase de cor a rentabilidade de cada um dos seus canais. De facto, a análise estava apenas a alguns cliques de distância no PMS. O que os hotéis não sabiam, porém, era o preço de venda ao público dos seus quartos e, portanto, o que os hóspedes pagavam por eles. Como resultado, desconheciam o dinheiro que estavam a perder para os operadores turísticos e agências.

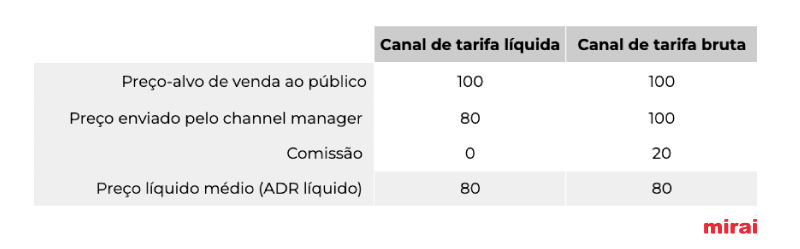

Hoje em dia, o panorama é muito diferente. Enquanto que alguns canais continuam a pagar tarifas líquidas aos hotéis, como o modelo merchant da Expedia, a maioria dos canais online utiliza tarifas “brutas” comissionáveis. Com esta mudança, os hotéis e as OTA absorveram grande parte do negócio, anteriormente detido pelos operadores turísticos e agências. No entanto, ao longo do caminho, os hotéis perderam o controlo do indicador ou KPI mais importante: o preço líquido (ou net ADR em inglês) gerado por cada canal.

À primeira vista, parecia uma grande vitória com um custo “aceitável”. Para voltar a conseguir o preço líquido, os hotéis simplesmente descontavam a comissão. Não foi tão rápido e automático como antes, mas foi fácil.

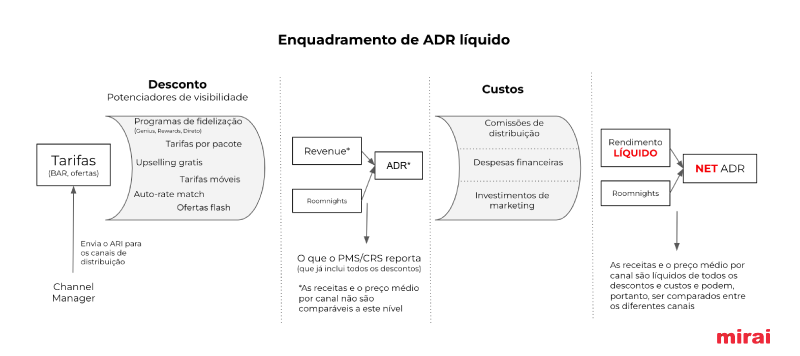

Infelizmente, esta simplicidade não durou muito tempo. Os novos descontos e custos (comissões, investimentos em marketing e despesas financeiras) estão aqui para ficar, transformando o trabalho de extração do preço líquido médio num processo manual e propenso a erros. De facto, hoje em dia, a maioria dos hotéis desconhece quanto dinheiro ganha (ou perde, dependendo de como se aborda a questão) por canal por mês. A dificuldade de calcular o preço líquido médio, juntamente com a falta de automatização dos PMS e a obsessão pelo RevPAR (que ignora os custos), levou a indústria hoteleira a estabelecer um novo KPI de rentabilidade: “a comissão média”. É um indicador muito mais fácil de calcular, mas totalmente enganador, pois está longe de refletir a rentabilidade de cada canal. De fato, a sua utilização leva os revenue managers a tomarem decisões erradas, tais como:

- Favorecer os canais que parecem ser “mais baratos” (porque têm custos mais baixos), mas que na realidade têm um dos preços líquidos médios mais baixos da seleção de canais. A Booking.com é o exemplo mais relevante.

- Aceitar, sem reclamar, cada novo truque que as OTA colocam sobre a mesa. Iniciativas que implicam sempre descontos ou custos adicionais, colocando mais pressão sobre um preço líquido médio já baixo.

- Promover fortemente o canal direto na crença de que é o canal mais lucrativo. Na maioria dos casos é, mas se for gerido incorretamente pode não ser.

Uma análise rigorosa do preço líquido médio é uma tarefa e um objetivo fundamental de um bom revenue manager. Uma análise que vai para além das “comissões médias” e tem em conta todos os descontos e tipos de custos. Esta análise deve ser incluída na lista de tarefas de cada hotel e deve, idealmente, ser realizada mensalmente ou trimestralmente.

A famosa “visibilidade” nas OTA e os seus custos

Na última década, as OTA tiveram muito sucesso na introdução da ideia de que a “visibilidade” tinha um custo. Se quisesse aparecer nas primeiras posições de uma OTA, tinha de dar algo em troca. Surgiram muitos programas com nomes sofisticados: Preferred Partner da Booking.com, Genius e Booking Network Sponsored Ads Expedia Rewards e Travel Ads, descontos para dispositivos móveis, vendas flash… são alguns exemplos. Os hotéis adotaram esmagadoramente, não apenas uma opção, mas muitas delas (e mesmo simultaneamente) ansiando por aquela prometida “visibilidade incremental”. Ao fazê-lo, não só perderam o controlo do seu preço de venda ao público, como também perderam o controlo dos custos que pagavam às OTA. Como resultado, os seus preços líquidos médios caíram a pique sem que muitos se apercebessem.

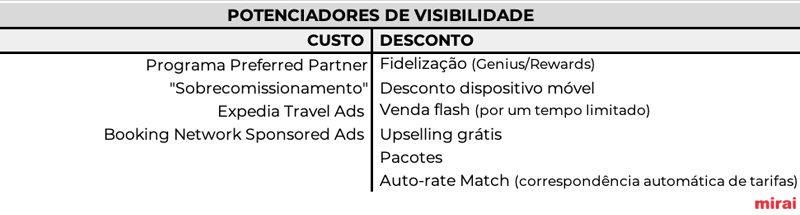

Podemos dividir estes “potenciadores de visibilidade” (em inglês, visibility booster) em dois tipos:

- “Potenciadores através do custo”: os hotéis pagam mais à OTA (comissão mais elevada ou outras taxas).

- “Potenciadores através do desconto”: os hotéis baixam a sua tarifa, mas pagam a mesma comissão.

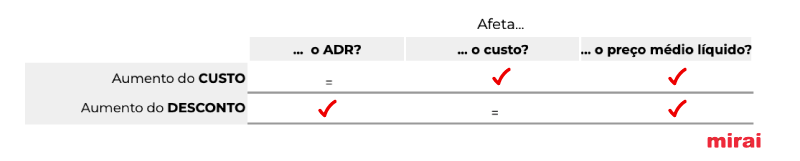

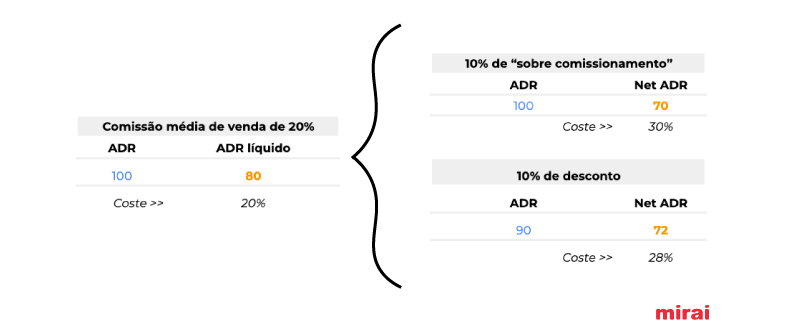

Ambos os potenciadores (custo e desconto) têm um impacto negativo na rentabilidade do seu hotel, ou seja, no seu preço líquido médio, embora de formas diferentes. Enquanto que os potenciadores de custos afetam a comissão ou o custo, os potenciadores de descontos baixam diretamente o preço pago pelo hóspede. Em ambos os casos, contudo, o impacto no preço líquido médio é muito semelhante.

Podemos ver o impacto num exemplo simples:

Apesar de um impacto negativo semelhante na rentabilidade, os potenciadores de visibilidade através de descontos são mais bem percebidos pela indústria hoteleira porque:

- Não aumentam o “custo” ou “comissão”, o que não soa bem a ninguém e também vai contra o novo e enganador indicador de rentabilidade hoteleira adotado pela indústria.

- Os revenue managers podem decidir aplicar um desconto na tarifa, mas nem sempre têm capacidade para aumentar o custo do canal. Para o fazer, precisam por vezes da aprovação de um terceiro.

Custos de distribuição, financeiros e de marketing

Um erro clássico ao avaliar a rentabilidade de um canal é considerar a comissão como o único custo. Infelizmente, há cada vez mais outros tipos de custos que os hotéis raramente têm em conta na sua análise.

Custo de distribuição: esta é a comissão paga ao canal pelas reservas geradas. Algumas questões a considerar ao calcular o custo de cada canal:

- Impostos: alguns canais aplicam a comissão sobre o preço final de venda ao público incluindo impostos, o que é uma loucura, mas surpreendentemente o setor hoteleiro aceitou isto.

- “Resort fee” ou “taxa de resort”: alguns hotéis, especialmente nos EUA e nas Caraíbas, utilizam estas taxas para reduzir artificialmente o preço dos quartos. Alguns canais aplicam a comissão sobre a taxa do complexo turístico (como a Booking.com) e outros não (como a Expedia).

- B2B e operadores turísticos: alguns custos de distribuição não são pagos em cada reserva, mas no final do ano se certos objetivos de receitas tiverem sido atingidos (rappel). Se este for o seu caso, deve considerar esta comissão extra na sua análise.

Custos financeiros: este é o custo que tem de ser pago para obter as receitas.

- Para as reservas com “pagamento diretamente no hotel”, o custo varia entre 0,5% e 1% na Europa e 3% na América.

- Para as OTA que pagam com VCC (cartão de crédito virtual), o custo financeiro que suporta situa-se entre os 3% e os 3,5%. A Booking.com e a Expedia pagam principalmente com VCC, embora ambos ofereçam a alternativa de transferência bancária a alguns clientes.

Custos de marketing: este é o investimento que os hotéis fazem para promover as suas propriedades dentro de cada canal.

- Marketing nas OTA: os dois exemplos mais conhecidos são a Expedia Travel Ads e a Booking Network Sponsored Ads. Ambos trabalham com um modelo de CPC (custo por clique).

- Marketing do canal direto: uma multiplicidade de diferentes iniciativas para impulsionar as vendas diretas. Isto inclui Google Ads, o investimento em metapesquisadores, o redirecionamento e campanhas de marketing por e-mail. Todas as despesas de marketing têm de ser tidas em conta, seja no modelo de comissões ou de custo por clique. Aqui pode encontrar uma lista completa de quanto custa o canal direto.

- B2B e operadores turísticos: alguns canais continuam a solicitar investimentos de marketing orientados para a impressão de folhetos. A maior parte (se não a totalidade) deste dinheiro vai, em vez disso, para a publicidade online.

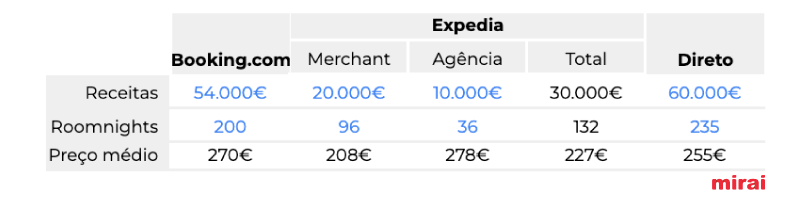

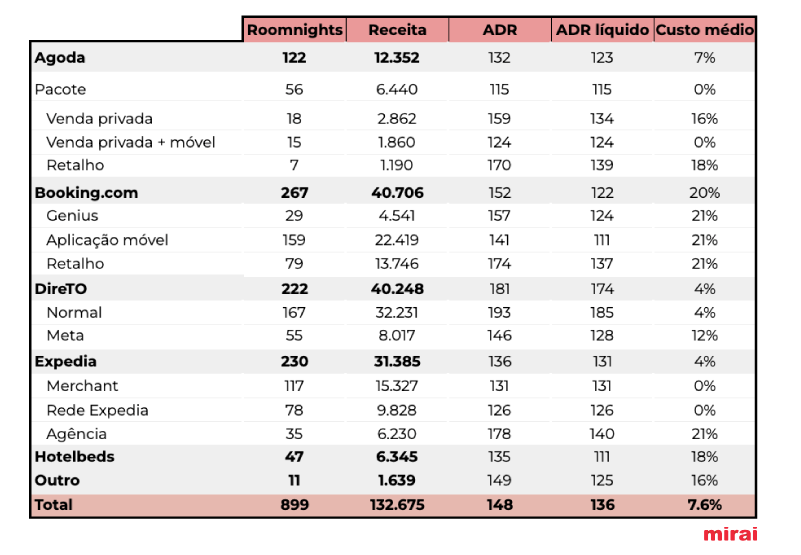

Vejamos alguns exemplos das OTA mais importantes de um determinado mês. Deverá conseguir obter esta informação com bastante facilidade.

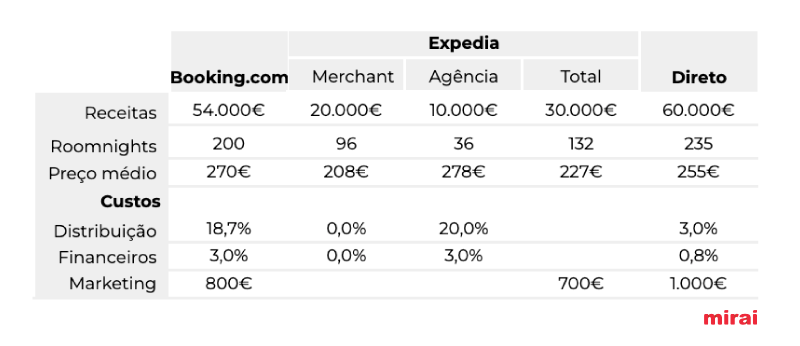

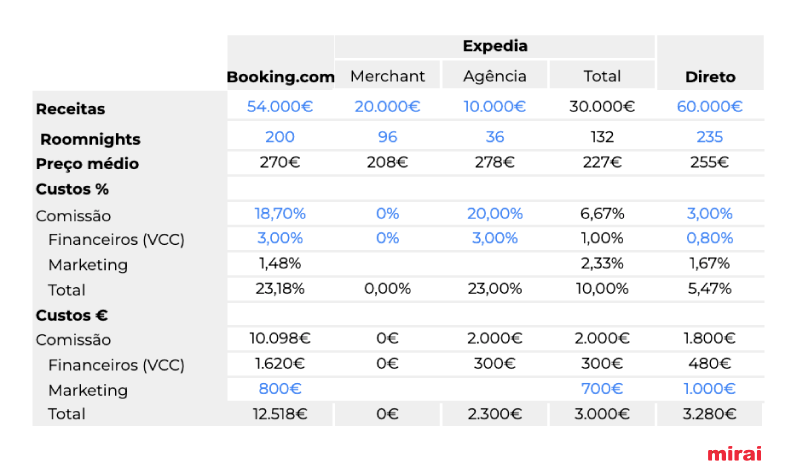

Vamos imaginar um cenário inventado. Assumimos algumas comissões (17% da Booking.com sobre os preços PVP, portanto 18,7%), investimentos em marketing e custos financeiros, tais como o cartão de crédito virtual ou VCC para a Booking.com e modelo de agência da Expedia, enquanto que para o custo do modelo merchant da Expedia, assumimos as transferências bancárias e, portanto, nenhum custo para o hotel. Para fazer este exercício, é necessário que obtenha os seus próprios números.

Embora uma boa análise de custos seja essencial, não é suficiente saber qual é o canal mais eficiente. Se olharmos apenas para os custos, parece que o modelo merchant da Expedia é o mais eficiente, quando todos sabemos que não é esse o caso.

Obter o preço líquido médio por canal: como combinar as tarifas líquidas/brutas, os descontos e os três tipos de custos

Primeiro, defina o período de tempo em que pretende realizar a sua análise. Pode ser um mês, vários meses ou um ano inteiro. Sempre por data de estadia ou partida (não por data de reserva).

A sua primeira paragem é o seu CRS ou PMS. Deverá ter as receitas e o número de noites por quarto por canal. Neste momento, todos os potenciadores de visibilidade através de desconto aplicados já reduziram as suas receitas médias e o seu preço médio. Se o seu CRS/PMS não tiver esta informação por canal, pode também precisar de aceder à extranet das OTA. Continuamos com o nosso exemplo anterior. Destacamos a azul os números que estamos a acrescentar ao modelo.

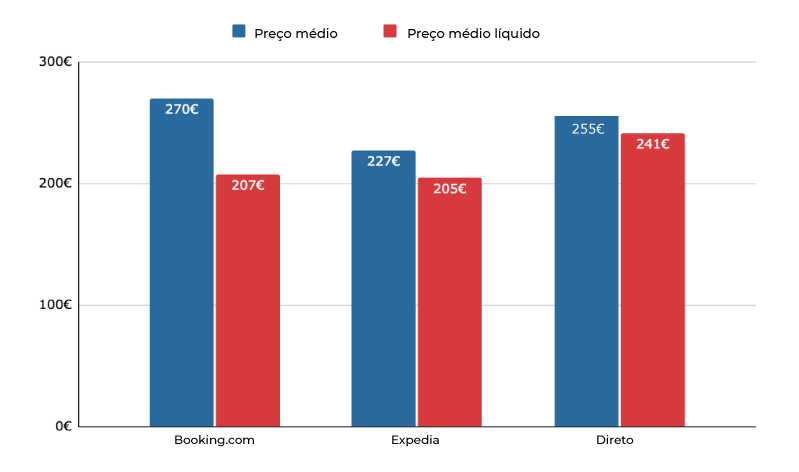

Uma primeira conclusão é que o preço médio no seu PMS/CRS não é um indicador válido, uma vez que na comparação está a misturar “pêras com maçãs”, ou seja, a misturar tarifas líquidas com brutas. Se obtiver o seu RevPAR a partir deste preço médio, a sua análise é muito tendenciosa a favor dos canais brutos. Outra variável que pode afetar o preço médio de cada canal é o tipo de quarto e a segmentação das receitas de ocupação. Suponhamos, para este exercício, que todos os canais vendem todos os tipos de quartos. Caso contrário, devemos incorporar esta diferenciação na análise.

É altura de introduzir os seus custos (os três tipos) na sua tabela. Os custos de cada canal com as suas receitas e dormidas:

Como alguns custos já estão em comissão, mas outros estão em valor monetário, terá de fazer alguns ajustes. Mas não é um grande problema. É suficiente separar os custos em % e em euros para se obter uma imagem mais clara. Os números a azul são novamente os seus contributos para o modelo.

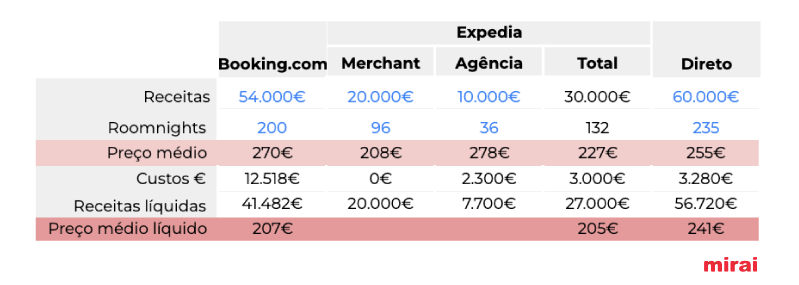

Já estamos a um passo do nosso objetivo, o preço líquido médio. Como temos o custo em € (euros), vamos calcular a receita líquida e o preço líquido médio. Estamos agora em condições de dizer qual o canal que gera o preço médio líquido mais elevado para o seu hotel. Neste exemplo, a Expedia tem um preço líquido médio inferior ao da Booking.com, o que indicaria que é um canal menos eficiente. Segundo a nossa experiência ao fazer estas análises, por vezes a Booking.com é menos eficiente e, outras vezes, a Expedia. Tem de criar os seus próprios números, por isso, não se guie por este exemplo nem generalize.

Já estamos a um passo do nosso objetivo, o preço líquido médio. Como temos o custo em € (euros), vamos calcular a receita líquida e o preço líquido médio. Estamos agora em condições de dizer qual o canal que gera o preço médio líquido mais elevado para o seu hotel. Neste exemplo, a Expedia tem um preço líquido médio inferior ao da Booking.com, o que indicaria que é um canal menos eficiente. Segundo a nossa experiência ao fazer estas análises, por vezes a Booking.com é menos eficiente e, outras vezes, a Expedia. Tem de criar os seus próprios números, por isso, não se guie por este exemplo nem generalize.

Se desejar um modelo para a sua própria análise, solicite-o preenchendo este formulário.

Muitas variáveis e segmentos a analisar

A análise acima abrange o básico, que é o canal direto, bem como as duas maiores OTA do mundo, dividindo a Expedia no seu modelo merchant e de agência. No entanto, qualquer canal pode ser dividido em tantos segmentos quantos possam ser consultados.

Não seria ótimo conhecer as receitas da Booking.com discriminadas por tarifas móveis e Genius? E conhecer a rentabilidade de todos os canais afiliados com a Expedia (Expedia.com, Hotels.com, Orbitz.com, bem como o buraco negro da EAN ou Expedia Affiliate Network)? Talvez esta informação o ajude a rever a sua decisão de participar em todos estes programas e potenciadores de visibilidade, tais como o Genius? Quanto ao canal direto, porque não dividir as suas receitas em regulares, metapesquisadores, fidelização, etc.? Uma vez que consiga obter as receitas e as noites por quarto de cada grupo, não há limite para a sua análise.

Não seria ótimo ter esta análise todos os meses? Ou todos os trimestres? Ou todos os anos? Sem dúvida, é possível e tal deveria ocorrer. É uma questão de saber por onde começar e que medidas tomar.

Conclusão

A enorme complexidade do atual ecossistema de distribuição levou o hotel a fazer análises sobre os custos e a rentabilidade de cada canal. Mas esta análise é frequentemente fraca, baseada em muitos pressupostos e incompleta, uma vez que não inclui todos os descontos e custos. O baixo nível de automatização do PMS/CRS e a falta de incentivos adequados para os revenue managers (cujos objetivos estão alinhados com o RevPAR em vez de com o RevPAR líquido) também não ajudam. E o resultado de tudo isto é que as OTA estão a capturar cada vez mais quota de mercado, jogando com múltiplos “potenciadores de visibilidade” que muitos revenue managers aceitam sem pestanejar. A eficiência das OTA está longe de ser o que dizem ser e, lentamente, as margens da indústria hoteleira vão-se tornando cada vez menores.

A boa notícia é que a solução está ao seu alcance. É tão simples como mudar a forma de avaliar a rentabilidade do canal, deixando de lado a comissão média e adotando o preço líquido médio como o único indicador válido. Uma vez estabelecido um enquadramento do preço médio ou ADR líquido e o coloque no ADN do seu hotel, terá a oportunidade de aumentar o GOP sem tocar na linha de receitas (e, portanto, na combinação preço médio/ocupação).